FDI投資家は、ベトナムでの事業活動を円滑に進めるため、ベトナムの法定税制および現行の税制優遇措置について把握する必要があります。

法人所得税(CIT:Corporate Income Tax)

適用対象:企業の事業活動による所得及びその他の収入に対して課される税金です。

税額の算出方法:

納付すべき法人税額 = 課税所得 × 税率

課税所得 = 総収入 - 損金算入可能な費用 + その他所得 - 非課税所得 - 繰越損失

税率:ベトナム所在の企業に対する標準税率は20%です。石油・天然ガスの採掘企業及び希少鉱物の採掘企業に対しては、32%から50%の税率が適用されます。

申告及び納付期限:

- 年次申告:課税年度終了後3ヶ月以内

- 発生時申告:納税義務発生日から10日以内

- 企業は四半期ごとに法人税の予定申告・納付を行う必要があります。年間の予定納付額は、確定申告額の80%以上でなければなりません。

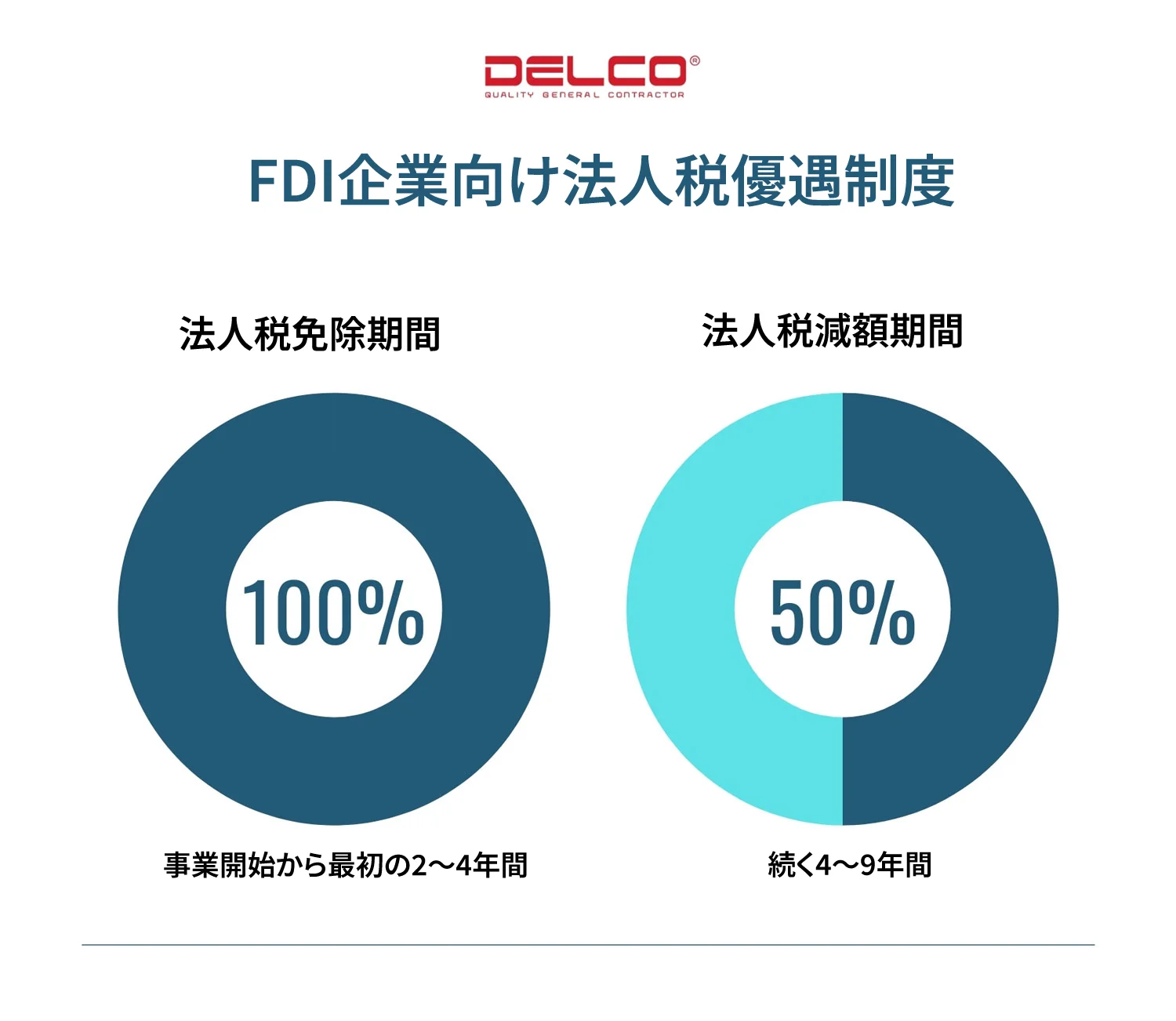

FDI企業向け法人税の優遇制度

法人税の優遇制度は、FDI企業のベトナム投資を促進する主要な要因の一つです。企業のコスト効率化を支援するだけでなく、これらの優遇制度は条件不利地域や、先端技術、クリーンエネルギー、サポーティング・インダストリーなどの重点産業への投資を促進しています。柔軟な制度により、企業は事業開始段階からこれらの優遇措置を容易に活用することができます。

ベトナムでは、FDI企業に対して投資立地及び業種に応じた法人税(CIT)の優遇制度を導入・実施しています。詳細は以下の通りです:

| 対象活動区分 | 法人税優遇制度の内容 | ||

| 税率 | 法人税の免除・軽減措置 | ||

| 立地条件による優遇制度 | ● 社会経済的特別困難地域 ● 経済特区 ● 先端技術産業パーク | 15年間適用の税率10% | 当初4年間の法人税免除及びその後の9年間について50%の税率軽減 |

| 社会経済的困難地域 | 10年間適用の税率17% | 当初2年間の法人税免除及びその後の4年間について50%の税率軽減 | |

| 社会経済的な立地条件が不利な工業団地 | 優遇制度の適用なし | 当初2年間の法人税免除及びその後の4年間について50%の税率軽減 | |

| 業種別優遇制度 | ● 先端技術企業 ● インフラ施設(発電所、上下水道施設、橋梁、道路、鉄道、港湾等)の開発事業 ● 複合材料、軽量建設資材、希少材料、再生可能エネルギー・クリーンエネルギーの製造 ● 環境保護 ● 裾野産業 | 15年間適用の税率10% | 当初4年間の法人税免除及びその後の9年間について50%の税率軽減 |

| 条件不利地域における農林水産業及び農水産物・食品の加工・保存等 | 事業期間全体を通じて税率10% | 優遇制度の適用なし | |

| 一般地域(条件不利地域及び特別条件不利地域以外)における農水産業製品の生産・加工 | 事業期間全体を通じて税率15% | 優遇制度の適用なし | |

| 特殊鋼材、省エネルギー製品、農林水産業用機械・設備、製塩、伝統的工芸品等の製造企業 | 10年間適用の税率17% | 当初2年間の法人税免除及びその後の4年間について50%の税率軽減 | |

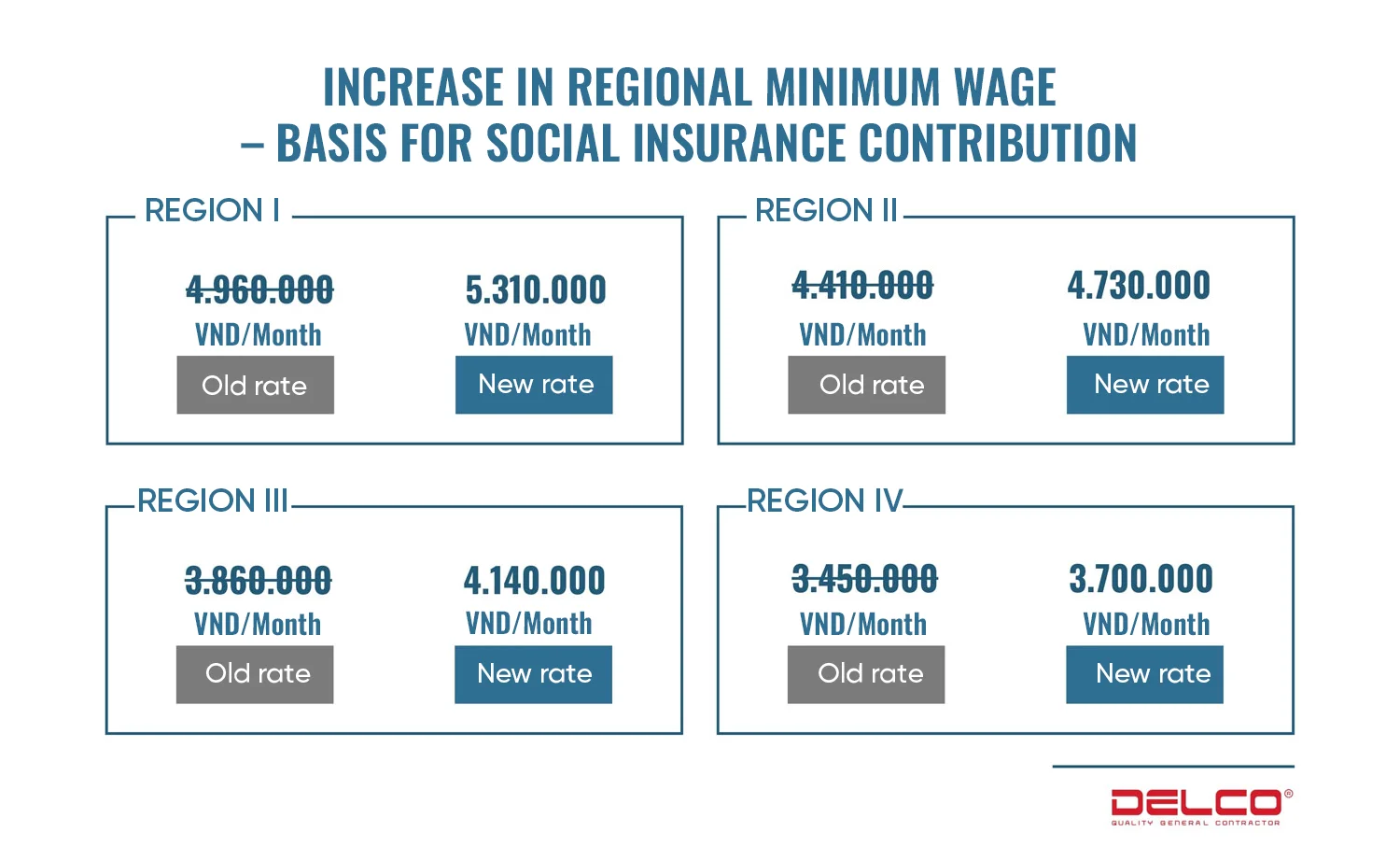

※Hung Yen省、Hai Duong省、Bac Ninh省など、ベトナムの各地域では、当該地域に投資するFDI投資家向けの独自の優遇税制を設けており、最大15年間の税率10%適用、当初2~4年間の法人税免除、その後4~9年間の税率軽減(50%減額)を受けることが可能です。なお、上記の表には、地方自治体独自の税制優遇措置は含まれておりません。

付加価値税(VAT:Value-Added Tax)

適用対象:ベトナム国内で消費される大半の製品および役務に適用されます。

税額の算出方法:現行、ベトナムでは付加価値税(VAT)の計算に次の2つの方式が採用されております:

仕入税額控除方式:納付すべきVAT額 = 売上に係るVAT - 仕入に係るVAT

| 仕入に係るVAT(仕入税額) | 売上に係るVAT(売上税額) |

| ● 購入した商品・役務のVAT適格請求書に記載された税額 ● 輸入取引に係る納付済VAT ● 外国契約者税制(FCWT)に基づく納付済VAT | 販売した商品・役務に係るVAT額の総計 税率: ● 輸出品・役務:0% ● 清浄水、農薬散布サービス、用水路の整備・浚渫、農業用機械設備、砂糖関連製品、医療用機器、教育用具、文化芸術・スポーツ活動:5% ● 上記以外の商品・役務:10% |

直接税額計算方式:納付すべきVAT額 = 総売上高 × 適用税率

| 税率: | 1% | 物品の流通・供給事業 |

| 2% | その他の事業活動全般 | |

| 3% | 製造、運輸、材料費込の請負業務 | |

| 5% | 材料費抜きの役務提供、建設工事 |

申告及び納付期限:

- 月次申告:翌月の20日まで

- 四半期申告:当該四半期終了後の翌月末日まで

- 随時申告:納税義務の発生日から10日以内

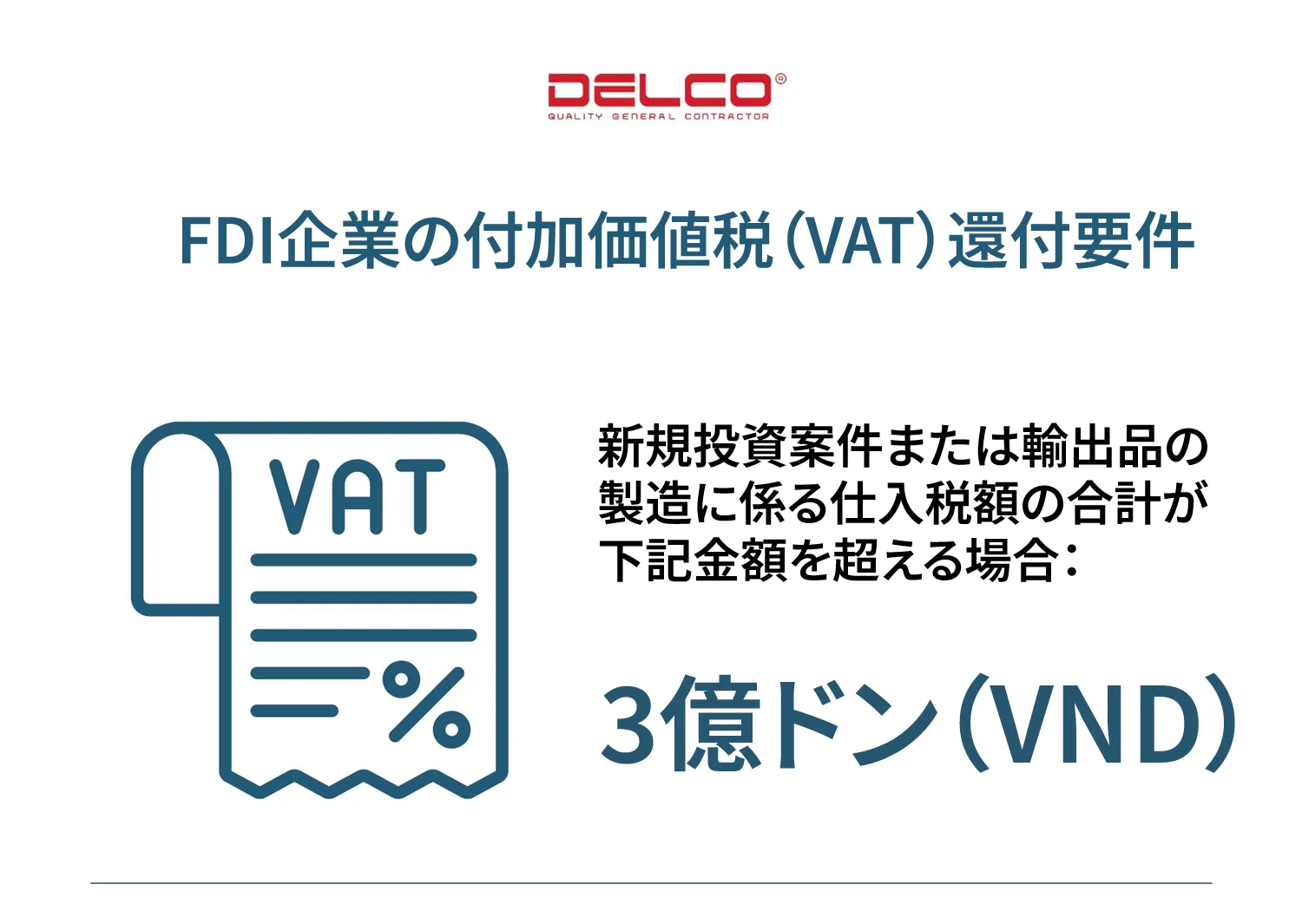

付加価値税の還付対象:

| 整理番号 | 還付対象となる場合 | 還付要件 |

| 1 | 新規投資案件 | ● 仕入税額控除方式を適用していること ● 事業活動開始前の段階で、累計仕入税額が3億ドンを超えること |

| 2 | 輸出取引 | ● 仕入税額控除方式を適用していること ● 輸出品製造に係る累計仕入税額(国内販売に係る売上税額との相殺後)が3億ドンを超えること(ただし、輸出売上高の10%を上限とする) |

| 3 | 事業再編等 | 以下の場合:事業停止、事業形態の変更、新設合併、吸収合併、会社分割、解散または破産 |

| 4 | その他の還付対象 | ● ODA資金による事業や支援プログラム、人道支援または無償資金協力 ● 関連法規に基づく外交特権及び特例の対象となる者 ● ベトナムが締結している国際条約の規定に基づき還付対象となる事例 |

外国契約者に対する源泉徴収税(FCWT:Foreign Contractor Withholding Tax)

適用対象:ベトナム企業に物品・役務を提供する外国契約者等

税額の算出方法:

FCWTは法人所得税(CIT)と付加価値税(VAT)の双方を含み、ベトナムでの納付および算出は下記3つの方式のいずれかに基づき行われます:

| 課税方式の区分 | みなし法人税等の課税方式(定率/直接課税方式) | 申告納付方式 | 併用方式 |

| 納税義務者 | ベトナム法人側 | 外国契約者 | 外国契約者 |

| 算出方法 | VAT = 課税対象売上高 × 所定のVAT税率 法人税 = 課税対象所得 × 所定の法人税率 | VAT = 売上に係る税額 - 仕入に係る税額(仕入税額控除方式) 法人税 = 課税所得 × 法人税率(内国法人と同様) | VAT = 売上に係る税額 - 仕入に係る税額(仕入税額控除方式) 法人税 = 課税対象収入 × 所定の税率 |

| 収益/利益送金等 | 送金前に納税額を源泉徴収することが必要 | 詳細な要件の定めなし | 詳細な要件の定めなし |

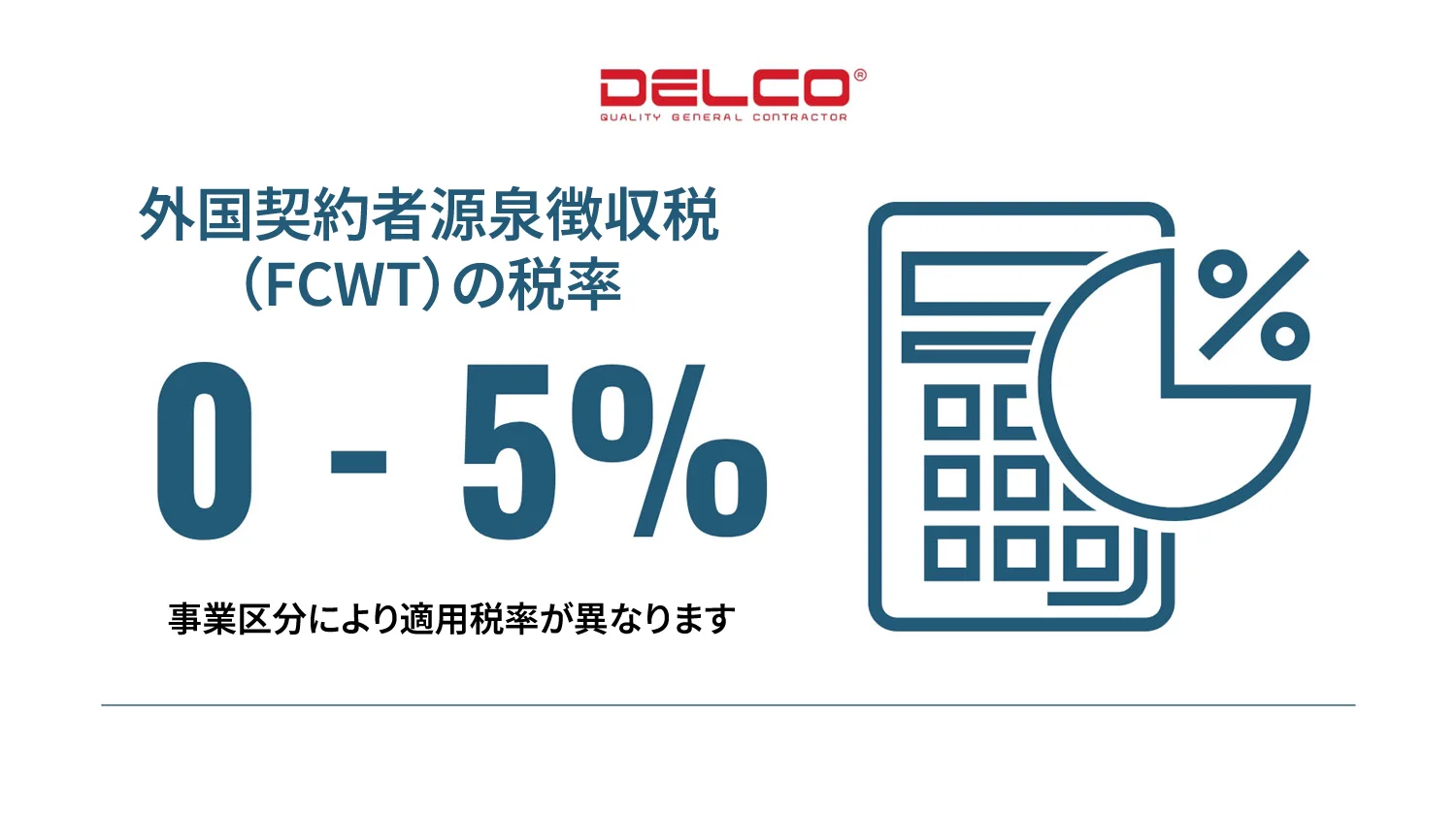

税率:みなし課税方式においては、事業区分に応じて異なる税率が適用されます。

| 事業区分 | 付加価値税率(VAT) | 法人所得税率(CIT) |

| ベトナム国内での物品供給または役務を伴う物品供給(国内での輸出入取引、国内流通取引を含む) | 非課税 | 1% |

| 役務提供、機械装置の賃貸 | 5% | 5% |

| 役務を伴う物品供給で対価が区分可能な場合(役務提供分) | 5% | 5% |

| 役務を伴う機械装置の供給で対価が区分不能な場合 | 3% | 2% |

| 建設工事・設置役務(資材および付帯機械装置を含む) | 3% | 2% |

申告及び納付期限:

- 月次申告:翌月の20日まで

- 随時申告:納税義務の発生日から10日以内

個人所得税(PIT:Personal Income Tax)

適用対象:ベトナムの個人所得税は、ベトナムで就労する者の所得に課される税金です。個人所得税は、事業主が負担する場合や、事業主と従業者が分担して負担する場合があり、当事者間の合意により決定されます。

所得税額の算出方法:

納付すべき所得税額 = (課税総所得 - 所得控除額等)× 所得税の累進税率

所得控除の種類

- 扶養控除額

- 社会保険料等の法定負担額

- 確定拠出年金への掛金

- 公益目的の寄付金

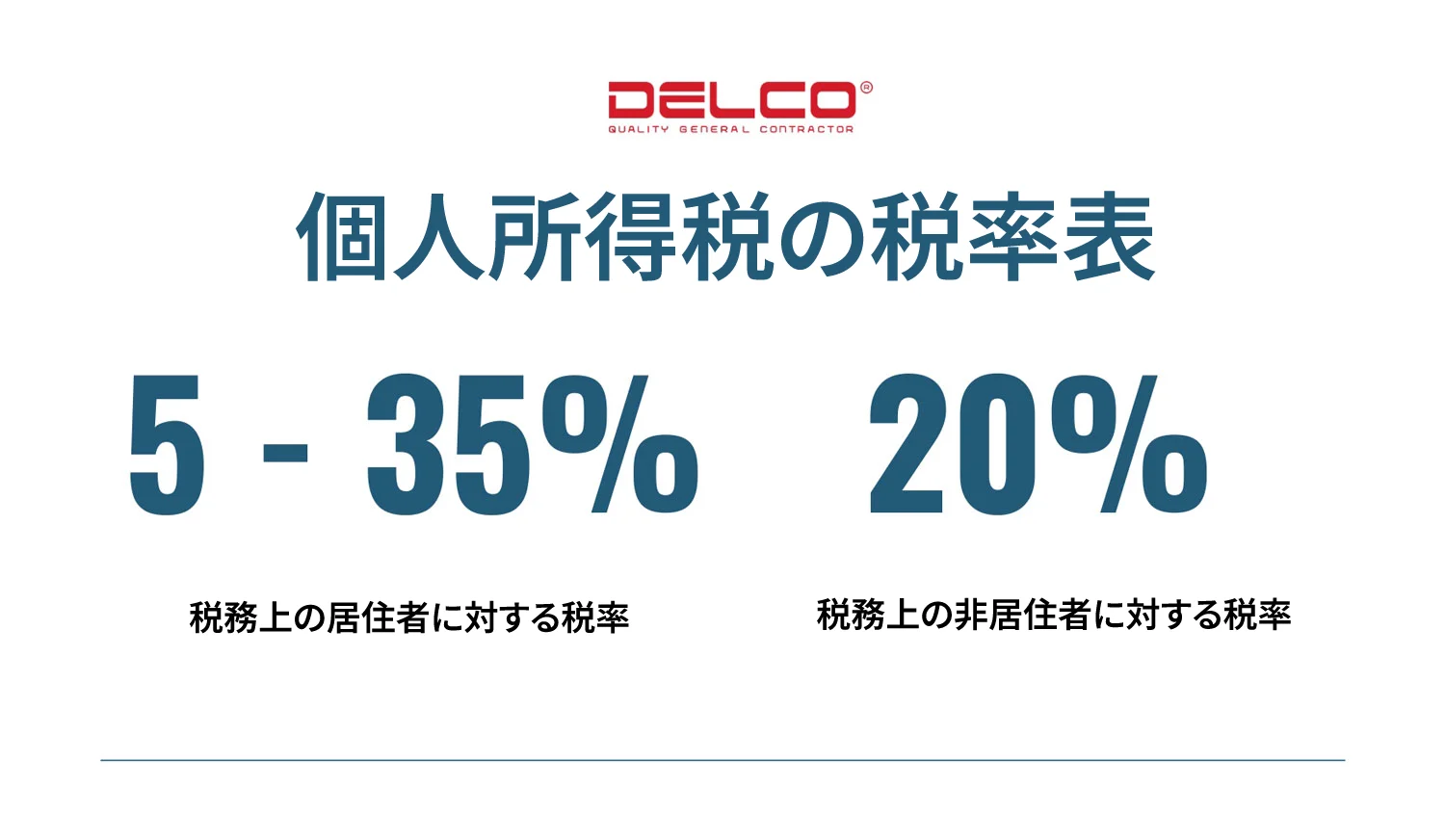

所得税の税率

| 月額の課税所得(ドン) | 居住者に対する税率 | 非居住者に対する税率 |

| 500万ドン以下 | 5% | 20% |

| 500万~1,000万ドン | 10% | |

| 1,000万~1,800万ドン | 15% | |

| 1,800万~3,200万ドン | 20% | |

| 3,200万~5,200万ドン | 25% | |

| 5,200万~8,000万ドン | 30% | |

| 8,000万ドン超 | 35% |

申告及び納付期限:

| 整理番号 | 税務手続の種類 | 提出期限 |

| 1 | 所得税の届出 | 納税義務の発生日から10日以内 |

| 2 | 月次の確定申告・納付 | 翌月の20日まで |

| 3 | 四半期の確定申告・納付 | 四半期終了後の翌月末日まで |

| 4 | 年度確定申告・納付(源泉徴収所得分) | 課税年度終了後3ヶ月以内 |

| 5 | 年度確定申告・納付(直接申告所得分) | 暦年課税年度の場合:暦年終了後4ヶ月以内 その他の課税年度の場合:課税年度終了後3ヶ月以内 |

| 6 | 任期終了時の確定申告・納付 | ベトナム出国前まで、または帰国後45日以内(確定申告を委任する場合) |

| 7 | 扶養控除対象者の申請 | 対象年の12月31日 |

輸出入に係る関税(Import/Export Duties)

適用対象:ベトナムにおいて貨物の輸出入を行う法人または個人事業者

関税額の算出方法:

納付すべき関税額 = 実輸出入貨物量 × 課税価格 × 関税率

関税率:

- 輸出関税:大半の輸出品は免税ですが、天然資源、木材、金属スクラップ等の特定品目には0%~40%の関税率が適用されます。

- 輸入関税:物品の種類および原産国により関税率が異なります:

- 消費財、特に奢侈品やベトナムからの輸出が可能な物品には最高150%までの高率関税が適用されます。

- 産業用機械設備および製造用原材料には低率関税または免税が適用されます。

FDI企業向け輸入関税の免除措置:

- 自動車組立、石油・ガス事業、造船、IT、環境保護活動、研究開発等に使用する国内未製造の部品・原材料

- 投資優遇措置の対象案件:

- 固定資産として計上される輸入機械設備

- 生産開始日から5年以内に輸入される製造用資材・部品(国内で製造できないもの)

- 輸出加工向け輸入貨物または一時輸入再輸出貨物

- 少額貨物:贈答品、非商業用サンプル

申告及び納付期限:ベトナム税関法令により、通関許可前または通関許可直後に納付しなければなりません

関税還付対象:

- 輸入後に国外または保税地域へ再輸出される貨物

- 輸出後に再輸入される貨物

- 輸出品製造用原材料に対する納付済輸入関税

- 納税済数量を下回る実際の輸出入数量の場合

事業許可料(BLF:Business License Fee)

適用対象:事業許可料(営業免許料とも呼ばれる)は、ベトナムの最も基本的な公課であり、ベトナムで事業活動を行う全ての法人に適用されます。

料率:資本金額に応じて年間100万~300万ドン

納付期限:毎年1月30日まで

出典:EY Vietnam、FIA Vietnam

Xem thêm: ベトナムにおける外国直接投資(FDI)企業向け最新税制優遇措置まとめ

Xem thêm: ベトナムにおける外資に関するよくある質問